J.S. Held adquiere GLI Advisors para fortalecer sus servicios de apoyo a proyectos de construcción en el oeste de EE. UU. y Hawái

LEER MÁSLa pandemia de COVID-19 causó un impacto sin precedentes en todo el mundo, que incluyó órdenes de permanecer en casa, toques de queda, cuarentenas e incertidumbre económica. Empresas de todo Estados Unidos se vieron obligadas a cerrar sus puertas, limitar las horas de funcionamiento y gestionar pérdidas financieras imprevisibles. En un intento de mitigar el impacto de la COVID-19, el entonces presidente Donald Trump firmó la Ley CARES en marzo de 2020. La Ley CARES pretendía brindar ayuda de emergencia a las personas y empresas afectadas por la pandemia de COVID-19 e incluía programas diseñados para proporcionar fondos rápidamente a personas y empresas. [1]

Aunque la COVID-19 en sí ya no sea noticia, la investigación de actividades potencialmente fraudulentas relacionadas con los fondos relacionados con la COVID-19 descritos en el presente documento sigue siendo una prioridad para los organismos gubernamentales encargados de hacer cumplir la ley. Ante la posibilidad de que se produzcan desembolsos fraudulentos por valor de miles de millones de dólares, varios organismos públicos han puesto en marcha programas específicos y grupos de trabajo para detectar posibles fraudes y hacer rendir cuentas a los responsables. En abril de 2024, el Departamento de Justicia de Estados Unidos ya se había incautado de más de USD 1,400 millones en fondos que, según se determinó, se habían obtenido fraudulentamente.

En este artículo examinamos el establecimiento de los programas de préstamos COVID-19, los indicadores de fraude relacionados con los programas de préstamos, la investigación en curso y el procesamiento de los casos de fraude de préstamos, las recientes acciones de cumplimiento, las recomendaciones para reforzar los controles internos, y cómo prepararse para una posible auditoría en relación con una investigación de préstamos COVID-19. Esta información está destinada a ayudar a los implicados en investigaciones de fraude de los programas de préstamos COVID-19.

Según lo previsto en la Ley CARES, la Administración de Pequeñas Empresas ("SBA") puso rápidamente en marcha el Programa de Protección de Cheques de Pago ("PPP") en abril de 2020, que ofreció préstamos totalmente garantizados a pequeñas empresas, particulares y organizaciones sin fines de lucro afectadas por la COVID-19. Estos préstamos podían condonarse si al menos el 60% de los fondos se destinaban a costos salariales, con ciertas limitaciones, y el resto a gastos subvencionables como alquileres, servicios públicos y otros gastos de funcionamiento. El objetivo general era ayudar a las empresas a mantener su mano de obra durante la pandemia y proporcionar fondos líquidos rápidos para ayudar a mitigar las pérdidas financieras. [2] Los préstamos PPP se ofrecieron en dos rondas: entre abril y agosto de 2020, y entre enero y mayo de 2021. [3]

La SBA también ofreció los Préstamos para Catástrofes por Daños Económicos ("EIDL") específicos de la COVID-19 desde marzo de 2020 hasta diciembre de 2021 a fin de proporcionar financiación —en concreto, capital circulante para hacer frente a los gastos de funcionamiento ordinarios y necesarios— para ayudar a las pequeñas empresas y otras entidades a recuperarse de las repercusiones económicas de la pandemia de COVID-19. [4] El programa EIDL no era un nuevo programa de la SBA, sino que el programa se modificó para apoyar a las empresas afectadas financieramente por la COVID-19. A diferencia de los préstamos PPP, los fondos del EIDL no podían condonarse. Sin embargo, estos préstamos se ofrecían con tasas de interés bajas y plazos largos, lo que los hacía económicamente atractivos para las empresas. Además, los pagos se aplazaron durante los dos primeros años, lo que dio a las empresas una flexibilidad muy necesaria en el transcurso de la pandemia. [5]

Dada la repercusión inmediata de la COVID-19 en EE. UU. y en su economía, y la necesidad de proporcionar fondos rápidamente a las empresas, la SBA recomendó a las instituciones financieras que dieran prioridad a la rapidez por sobre la debida diligencia y garantizó a los prestamistas que no se verían "perjudicados" si se fiaban de la información que les presentaban los solicitantes. [6] Esta premura a la hora de aprobar los fondos de ayuda COVID-19 llevó al Gobierno estadounidense a renunciar a la mayoría de sus protocolos de verificación estándar exigidos a los prestamistas que tramitaban las solicitudes. Así, los bancos y otras instituciones financieras se basaban principalmente en las autocertificaciones de los solicitantes para tomar decisiones de admisibilidad y aprobación.

Sin embargo, el Gobierno seguía exigiendo a los prestamistas que establecieran sistemas contra el blanqueo de capitales conforme a la Ley de Secreto Bancario ("BSA") para realizar auditorías internas y señalar a los clientes sospechosos. [7] Los bancos más grandes y establecidos contaban principalmente con programas preexistentes de cumplimiento de la BSA. Por el contrario, los nuevos operadores que trataban de gestionar grandes volúmenes de préstamos PPP para sacar provecho de las tasas de tramitación gubernamentales tuvieron que implementar sistemas nuevos y, por lo general, no contaban con programas preexistentes de cumplimiento de la BSA. [8]

Con poco tiempo para prepararse y un poderoso incentivo para participar, muchos bancos y otras instituciones financieras eran objetivos perfectos para los defraudadores que buscaban aprovecharse de un proceso apresurado y fragmentado.

Desde el inicio de la pandemia de COVID-19, la SBA ha desembolsado alrededor de USD 1.2 billones de dólares de fondos EIDL y PPP como asistencia para la COVID-19. En concreto, la SBA ha desembolsado más de USD 400,000 millones en fondos EIDL y USD 800,000 millones en fondos PPP como parte de los programas COVID-19. De los USD 800,000 millones en fondos PPP desembolsados, se han condonado alrededor de USD 763,000 millones. [9] Casi inmediatamente después de la puesta en marcha de estos programas, se especuló con la posibilidad de que se produjeran importantes fraudes debido a la rapidez con la que se aprobaban los préstamos y a la gran dependencia de las autocertificaciones. A medida que se mitigaban los riesgos e impactos de la COVID-19 y las empresas volvían a funcionar con normalidad, el Gobierno empezó a investigar el uso de los fondos de los préstamos COVID-19.

El 27 de junio de 2023, la Oficina del Inspector General ("OIG") publicó el informe "COVID-19 Pandemic EIDL and PPP Loan Fraud Landscape" (Panorama del fraude en los préstamos EIDL y PPP durante la pandemia de COVID-19) para proporcionar una estimación del fraude potencial en los programas de préstamos de asistencia para la pandemia de la SBA. [10] La OIG estimó que más de USD 200,000 millones (USD 136,000 millones en préstamos EIDL y USD 64,000 millones en préstamos PPP como asistencia para la COVID-19) de los USD 1.2 billones en fondos de préstamos COVID-19 se desembolsaron en préstamos potencialmente fraudulentos, lo que representa alrededor del 17% de todos los fondos. [11] La OIG concluyó que, debido a la prisa por desembolsar los fondos, la SBA debilitó o suprimió los controles necesarios para impedir que los defraudadores accedieran con facilidad a los programas de préstamos de asistencia para la pandemias de la SBA y garantizar que solo las entidades elegibles recibieran fondos. [12] Esto ocurrió a pesar de que los primeros informes de la OIG advertían de la importancia de un entorno de control interno sólido para mitigar el riesgo de fraude.

Con el fin de reforzar los controles internos, la OIG ofreció las siguientes recomendaciones en el transcurso de los programas de préstamos de asistencia para la pandemia de la SBA:

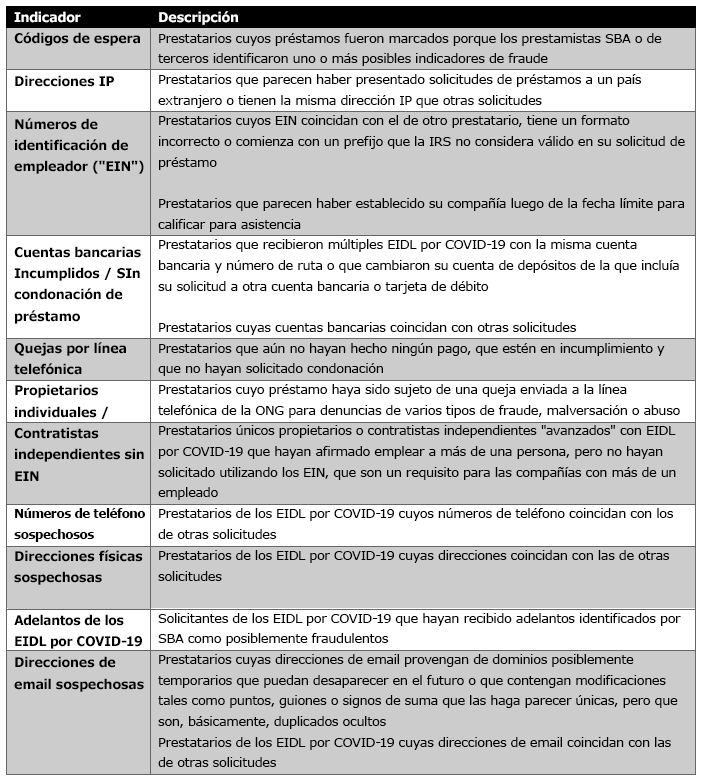

La OIG identificó los siguientes indicadores de fraude relacionados con los préstamos COVID-19: [14]

En consecuencia, la SBA aplicó medidas correctivas, como exigir transcripciones fiscales a los prestatarios del programa EIDL de asistencia para la COVID-19, marcar ciertos prefijos de números de identificación de empleadores (EIN) y exigir revisiones de la persona encargada de préstamos para cuentas bancarias modificadas antes de los desembolsos, entre otras acciones. [15]

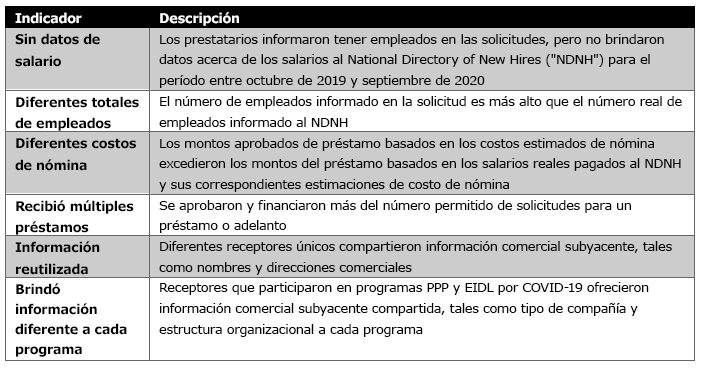

La Oficina de Responsabilidad Gubernamental (GAO) también revisó el desembolso de la SBA de fondos de préstamos COVID-19 y recomendó que la SBA garantice que tiene y utiliza mecanismos para facilitar el análisis de datos entre programas e identificar fuentes de datos externas que podrían ayudar en la prevención y detección del fraude, y desarrolle un plan para obtener acceso a esas fuentes. [16] La GAO identificó los siguientes indicadores de fraude adicionales para los préstamos COVID-19 que podrían identificarse mediante el análisis de datos de los documentos de préstamo: [17]

Inicialmente, la mayoría de los préstamos COVID-19 estaban sujetos a un plazo de prescripción de cinco años para cualquier medida de ejecución aplicable, lo que significaba que las acciones de ejecución penal o civil debían presentarse a más tardar cinco años después de la comisión del delito. En reconocimiento de la magnitud potencial del fraude en los programas de préstamos COVID-19, el presidente Joseph Biden promulgó y firmó dos proyectos de ley en agosto de 2022 para ampliar el plazo de prescripción a 10 años. [18]

El plazo de prescripción más largo, que es coherente con el plazo de prescripción asociado con los casos de fraude bancario, da el Departamento de Justicia ("DOJ") y otros organismos más tiempo para investigar casos grandes y complejos de fraude en los préstamos COVID-19. [19] Además, la ampliación del plazo de prescripción proporciona al Gobierno más tiempo para considerar las investigaciones sobre los prestamistas y otras personas con información privilegiada en los casos en que las personas clave pueden haber facilitado préstamos fraudulentos. [20]

Según el jefe de Investigación Criminal del Servicio de Impuestos Internos, Guy Ficco: "Solo en el último año, abrimos cerca de 700 nuevas investigaciones de fraude en préstamos COVID que, en conjunto, suman USD 5,000 millones en fraude potencial". También declaró que, aunque tal vez la COVID-19 ya no sea una prioridad para los estadounidenses, "el fraude cometido a través de estos diferentes programas sí lo es, y mucho..." [21].

A partir del 9 de abril de 2024, la supervisión de la OIG de los programas de préstamos PPP y EIDL dio lugar a 1,255 acusaciones, 985 detenciones y 683 condenas. Las instituciones financieras han devuelto más de USD 8,000 millones en fondos de préstamos EIDL a la SBA y los prestatarios, otros USD 20,000 millones. [22]

También a partir del 9 de abril de 2024, el esfuerzo nacional del DOJ para combatir el fraude de préstamos COVID-19 ha dado lugar a más de 3,500 acusados penalmente, y más de 400 acuerdos o sentencias judiciales por un total de más de USD 100 millones por cargos civiles. Además, los fiscales del DOJ se han incautado de más de USD 1,400 millones en financiación que, según se determinó, se obtuvo de forma fraudulenta. [23]

El DOJ está utilizando la Ley de Reclamaciones Falsas, que es un estatuto civil aplicado contra las empresas por defraudar a los organismos gubernamentales, para tratar de recuperar el dinero de los contribuyentes de los prestamistas de la Ley CARES. Solo en 2023, el DOJ resolvió aproximadamente 270 casos con la Ley de Reclamaciones Falsas y recuperó más de USD 48.3 millones específicamente en relación con el fraude de los préstamos PPP. [24]

El DOJ también recurre a la Ley de Secreto Bancario, que obliga a las instituciones financieras a establecer y mantener programas para detectar y prevenir el blanqueo de capitales, identificar posibles deficiencias en la debida diligencia con los clientes que solicitan préstamos e informar sobre fraudes u otras actividades sospechosas.

Los fiscales federales han estado persiguiendo a empresas y particulares que pueden haber infringido los programas de préstamos COVID-19 de las siguientes maneras:

Estos infractores se dividen principalmente en dos categorías: individuos o pequeños grupos y bandas delictivas coordinadas. [26] Los cargos penales más comunes relacionados con el fraude de préstamos COVID-19 son:

Inicialmente, en mayo de 2021, el DOJ creó un grupo de trabajo especializado en la lucha contra el fraude de préstamos COVID-19 para colaborar con otros organismos gubernamentales en la identificación e investigación de posibles casos de fraude relacionados con la pandemia. En septiembre de 2022, el DOJ anunció la creación de "equipos Strike Force" especializados, con sedes en Los Ángeles, Sacramento, Miami y Baltimore, para mejorar los esfuerzos de lucha y prevención del fraude relacionado con la COVID-19. [28] En agosto de 2023, el DOJ puso en marcha otros dos equipos especializados contra el fraude en Colorado y Nueva Jersey. [29]

Gran parte de las investigaciones y medidas de ejecución iniciales se centraron en los denominados "frutos maduros", como los casos en que los solicitantes supuestamente utilizaron fondos para compras personales exorbitantes (casas de vacaciones, autos costosos, etc.), crearon empresas ficticias y solicitaron préstamos para empresas que no existían antes de marzo de 2020.

Más recientemente, el grupo de trabajo ha centrado su atención en estafas potenciales más complejas, así como en la revisión de determinados bancos y empresas de tecnología financiera ("fintechs") que pueden haber aprobado préstamos COVID-19 supuestamente falsos para identificar pruebas de que los bancos hicieron caso omiso de las señales de alerta, eludieron las medidas de detección de fraude o actuaron en connivencia con los clientes. [30] El 22 de febrero de 2024, en sus comentarios durante la Conferencia Qui Tam del Colegio Federal de Abogados de 2024, el fiscal general adjunto principal Brian M. Boynton identificó que, en abril de 2023, el DOJ presentó demandas contra Kabbage, Inc., una fintech que procesó solicitudes de préstamos PPP para prestamistas y suscribió préstamos PPP, alegando que la empresa calculó mal decenas de miles de préstamos PPP y, a sabiendas, no implementó controles de fraude adecuados. [31] En mayo de 2024, Kabbage, Inc. acordó resolver estas acusaciones con el DOJ, y el DOJ declaró que recibiría una reclamación de hasta USD 120 millones en los procedimientos de bancarrota de Kabbage, Inc. [32]

En un ejemplo de aplicación relacionado con los bancos, el DOJ llegó a un acuerdo con un banco regional de Texas y Oklahoma por la presunta tramitación de un préstamo a un cliente no elegible en virtud de la Ley de Reclamaciones Falsas. [33]

Otras actuaciones recientes demuestran que la atención se centra en estafas más complejas y en las que están implicadas varias personas. Algunos ejemplos son:

A medida que el DOJ y otros organismos sigan investigando y persiguiendo los presuntos fraudes derivados de los programas de préstamos COVID-19, es probable que sigan perfeccionando sus investigaciones y recurran al análisis de datos y a otros posibles indicadores de fraude para identificar las irregularidades. Si bien los bancos y las empresas de tecnología financiera se basaron en gran medida en las autocertificaciones a la hora de aprobar las solicitudes de préstamo, si se pasaron por alto señales flagrantes de alarma o indicadores de fraude, estas entidades también pueden ser objeto de investigaciones y sanciones. Para los bancos y las fintech sujetas a estas investigaciones, es importante verificar la eficacia de los programas de verificación de identidad y los controles de prevención del fraude a fin de respaldar el cumplimiento de los requisitos de la SBA.

Para las empresas que recibieron fondos de préstamos COVID-19, sigue siendo importante mantener y conservar la documentación de respaldo relacionada con la solicitud inicial del préstamo, el uso de los fondos y, específicamente en el caso del programa PPP, la condonación del préstamo. Los acuerdos de préstamos tanto PPP como EIDL incluían ciertas cláusulas de préstamo relacionadas con la segregación de los fondos del préstamo, los requisitos relacionados con el uso de los fondos y la documentación que debe conservarse. También establecían ciertas estipulaciones sobre la empresa, por ejemplo, en relación con los sorteos de los propietarios y el uso de los activos de las empresas.

A fin de prepararse para una posible auditoría relacionada con préstamos PPP o EIDL, es importante que las empresas recopilen y conserven la documentación relacionada con la solicitud del préstamo y el uso del préstamo en sí. Entre los ejemplos de documentación que los prestatarios deben conservar en general, se incluyen:

Desde que se amplió el plazo de prescripción, las empresas deben conservar la documentación durante un período lo suficientemente largo para cubrir las posibles auditorías o investigaciones gubernamentales que puedan surgir. Las empresas deben considerar la posibilidad de incluir también las comunicaciones relacionadas con los préstamos COVID-19 que puedan respaldar otra documentación comercial oficial.

Al igual que ocurre con otros tipos de consultas o posibles investigaciones por parte de los organismos gubernamentales encargados de hacer cumplir la ley, las empresas y los particulares deben considerar la posibilidad de contratar a un abogado que los asesore para entender los matices de una investigación gubernamental. Aunque el Departamento de Justicia se ha pronunciado sobre las ventajas de autodenunciar posibles fraudes o irregularidades y cooperar con sus investigaciones, cada empresa debe evaluar los riesgos y beneficios de hacerlo en función de sus circunstancias particulares.

Los contadores forenses desempeñan un papel fundamental en el apoyo a empresas, particulares y prestamistas, junto con sus asesores, cuando se enfrentan a una auditoría, investigación o posible acción coercitiva del Gobierno. Cuentan con la experiencia y la formación necesarias para realizar análisis financieros complejos, revisión de documentos y análisis de datos a gran escala, y rastreo de fondos entre múltiples cuentas y entidades. Los contadores forenses también suelen tener experiencia en prestar testimonio como peritos y en realizar presentaciones ante los organismos encargados de hacer cumplir la ley. Con respecto a los prestamistas en particular, los contadores forenses se encuentran en una posición única para prestar apoyo debido a la intersección entre los sistemas de lucha contra el blanqueo de capitales y el cumplimiento de los requisitos específicos relacionados con la aprobación y la distribución de fondos de préstamos COVID-19.

Nos gustaría agradecer a nuestras colegas Amy Yurish y Nicole McTernan por aportar ideas y conocimientos que han sido de gran ayuda en esta investigación.

Amy Yurish, CPA, CFE, CFF, es directora y se unió al equipo de Investigaciones Globales de J.S. Held en marzo de 2022 como parte de la adquisición de Ocean Tomo por parte de J.S. Held. Cuenta con amplia experiencia en la dirección de importantes contratos de servicios forenses, prestando servicios de contabilidad forense y consultoría en litigios a clientes del sector tanto público como privado en las áreas de investigaciones corporativas, análisis de estados financieros, mala praxis de auditores, asuntos de contabilidad técnica, litigios sobre precios de compra y cálculo de daños económicos. Asiste a los abogados en todos los aspectos de los procedimientos de litigio y arbitraje.

Amy es contadora pública certificada, examinadora de fraude certificada y forense financiera certificada, y ha dirigido asuntos de contabilidad forense e investigaciones internas y externas, incluidas acusaciones de soborno y corrupción, cálculo de la restitución en asuntos de la Ley de Prácticas Corruptas en el Extranjero, fraude de empleados y ejecutivos, apropiación indebida de activos, reconstrucción de registros contables, pagos indebidos, investigaciones de préstamos COVID-19, y otras cuestiones relacionadas con la interpretación y aplicación de los Principios de Contabilidad Generalmente Aceptados y los Principios de Contabilidad Estatutaria (GAAP).

Puede contactarse con Amy enviando un correo electrónico a [email protected] o llamando al +1 703 654 1453.

[1] https://www.sba.gov/sites/default/files/2023-06/SBA%20OIG%20Report%2023-09.pdf

[2] https://www.sba.gov/sites/default/files/2023-06/SBA%20OIG%20Report%2023-09.pdf

[3] https://www.gao.gov/assets/gao-23-105331.pdf

[4] https://www.sba.gov/sites/default/files/2023-06/SBA%20OIG%20Report%2023-09.pdf

[10] https://www.sba.gov/sites/default/files/2023-06/SBA%20OIG%20Report%2023-09.pdf

[11] https://www.sba.gov/sites/default/files/2023-06/SBA%20OIG%20Report%2023-09.pdf

[12] https://www.sba.gov/sites/default/files/2023-06/SBA%20OIG%20Report%2023-09.pdf

[13] https://www.sba.gov/sites/default/files/2023-06/SBA%20OIG%20Report%2023-09.pdf

[14] https://www.sba.gov/sites/default/files/2023-06/SBA%20OIG%20Report%2023-09.pdf

[15] https://www.sba.gov/sites/default/files/2023-06/SBA%20OIG%20Report%2023-09.pdf

[16] https://www.gao.gov/assets/gao-23-105331.pdf

[17] https://www.gao.gov/assets/gao-23-105331.pdf

[22] https://www.justice.gov/coronavirus/media/1347161/dl?inline

[23] https://www.justice.gov/coronavirus/media/1347161/dl?inline

[25] https://www.pagepate.com/experience/criminal-defense/federal-crimes/ppp-loan-fraud-charges/

[26] https://www.pandemicoversight.gov/news/articles/charged-ppp-scammers

[27] https://www.pagepate.com/experience/criminal-defense/federal-crimes/ppp-loan-fraud-charges/

[28] https://www.justice.gov/opa/pr/justice-department-announces-covid-19-fraud-strike-force-teams

[32] https://www.marketwatch.com/amp/story/kabbage-resolves-ppp-fraud-claims-for-120-million-17258f85

[34] https://www.justice.gov/opa/pr/nevada-man-convicted-112m-covid-19-fraud

[39] https://www.justice.gov/opa/pr/three-individuals-sentenced-35m-covid-19-relief-fraud-scheme

[40] https://www.justice.gov/opa/pr/covid-19-relief-fraudster-convicted-bank-fraud

[41] https://www.justice.gov/opa/pr/six-men-sentenced-roles-20m-covid-19-relief-fraud-ring

Mientras que la pandemia de COVID-19 perdura y somete al mundo (y a la economía) sumado a su imprevisibilidad, hay un enfoque renovado sobre la manera en que las empresas están enfrentando los efectos de una economía en problemas sobre los resultados operativos...

El propósito de este artículo es analizar algunos de los principales asuntos de trabajo y financieros en los que se centran los contadores forenses, que incluyen las investigaciones de fraude y los reclamos de seguros y de qué manera ellos aportan un valor único al proceso...

Una guía para realizar investigaciones de contabilidad forense y digitales, que destaca los pasos críticos, los obstáculos comunes y ejemplos de casos reales...