J.S. Held adquiere GLI Advisors para fortalecer sus servicios de apoyo a proyectos de construcción en el oeste de EE. UU. y Hawái

LEER MÁSLas reclamaciones de seguros por pérdida de inventario son generalmente examinadas por las compañías de seguros. La aseguradora contratará a un contador forense idóneo para cuantificar las pérdidas de inventario fuera de la vista. Las pérdidas de inventario fuera de la vista ocurren cuando el contador no puede contar físicamente el inventario dañado. Estos tipos de pérdidas de inventario incluyen, entre otros, los daños ocasionados por incendios, inundaciones y robo. Un ejemplo reciente en el que se produjo una gran pérdida de inventario cubierta por un seguro sucedió en marzo de 2022. Un buque de carga que transportaba automóviles exóticos, entre ellos, modelos de las marcas Porsche, Audi, Bentley y Lamborghini, por un valor estimado de $250 millones, se hundió frente a las costas de las Islas Azores, en Portugal. A menudo, las aseguradoras buscan la asistencia de contadores forenses para cuantificar estos reclamos. En principio, se contratará al contador forense para cuantificar las pérdidas de inventario. En el transcurso de su análisis, si un contador forense detecta la posibilidad de fraude en una reclamación, puede sugerir a la aseguradora que realice una investigación más profunda.

Este artículo se centra en los dos papeles significativos, aunque diferentes, que juegan los contadores forenses en la cuantificación de la pérdida de inventario y en la manera en la que, durante el curso normal del análisis, pueden encontrar casos de fraude que requieran mayor investigación. Los autores, en primer lugar, brindan consejos detallados para contadores forenses acerca de cómo cuantificar las pérdidas de inventario y ofrecen perspectivas sobre conductas que podrían indicar la existencia de fraude derivado de dichos reclamos. También explican los factores considerados por las aseguradoras al contratar contadores externos.

Para desarrollar el tema, se comenzará definiendo algunos términos y actores potenciales en las reclamaciones por pérdida de inventario que se investigan por fraude potencial. En primer lugar, ¿qué se entiende por pérdida de inventario? En general, una pérdida de inventario es aquella causada por situaciones que exceden el control de la compañía, tales como el robo o los desastres naturales (o incendios causados por las baterías de ion de litio que se encuentran en los vehículos eléctricos a bordo del buque mencionado anteriormente).

En segundo lugar, ¿qué es la contabilidad forense y qué hace un contador forense? La AICPA (la entidad que regula a los contadores profesionales en los Estados Unidos) define la contabilidad forense como "la aplicación de conocimientos especializados y aptitudes de investigación de contadores públicos certificados (CPA) con el fin de recopilar, analizar y evaluar pruebas, así como de interpretar y comunicar los hallazgos en un tribunal, una sala de reunión de directorio u otra ubicación administrativa o legal".[1] Por lo tanto, los contadores profesionales, en su mayoría CPA, participan en tareas de contabilidad forense. Además, existe una subcategoría de la contabilidad forense: la examinaciòn de fraudes, que puede ser llevada a cabo por contadores o no contadores.

En tercer lugar, ¿qué se entiende por fraude? Según el Black's Law Dictionary, el fraude consiste en "una representación falsa de la verdad o el ocultamiento de un hecho significativo para inducir a otra persona a actuar en perjuicio propio". Los cuatro componentes principales del fraude son: (1) una declaración falsa respecto de (2) un hecho significativo, la cual se (3) realiza voluntariamente con la (4) intención de engañar.

Si bien es posible que no se cometa fraude en todas las reclamaciones por pérdida de inventario, es más habitual que se detecte en los reclamos investigados por contadores forenses con experiencia y conocimientos en la detección del fraude. La ACFE informó en su documento Global Study on Occupational Fraud and Abuse, Report to the Nations (Estudio mundial sobre fraude y abuso ocupacional: informe a las naciones) de 2022 que el fraude es un problema global que afecta a todas las organizaciones en el mundo. El estudio de 2022, que abarcó 2,110 casos de 133 países, determinó que el fraude generó pérdidas totales por un valor superior a $3.6 mil millones de dólares.[2] El mismo estudio estimó que las organizaciones pierden el cinco por ciento de sus ingresos cada año debido al fraude.[3]

Una pérdida de inventario puede generar la ejecución de la cobertura mediante distintas pólizas de seguros contratados con la aseguradora de la empresa. Las complejidades de las reclamaciones por pérdida de inventario surgen cuando se intenta determinar el valor de la pérdida y dependen de si dicho inventario está categorizado como materias primas, productos terminados o en proceso de fabricación.

Por lo general, el inventario se define como los productos puestos a la venta por la empresa. Sin embargo, los analistas forenses también cuantifican las pérdidas de propiedad personal de negocios por los productos que no son puestos a la venta. La tasación de dicho inventario es un proceso razonablemente simple si la empresa solo compra y luego revende un producto (por ejemplo, un supermercado). Se torna más compleja cuando la empresa compra materias primas (o piezas) y las convierte en un producto terminado para su venta (por ejemplo, un fabricante de teléfonos celulares). El proceso de transformación del inventario de materias primas en inventario de productos terminados a la venta se denomina a menudo el ciclo de vida del inventario. A medida que los materiales/productos avanzan en el ciclo de vida del inventario, el inventario adquiere mayor valor.

Algunas empresas, aunque no todas, utilizan un sistema de inventario periódico (en contraposición a uno perpetuo) para valuar su inventario. Un sistema de inventario periódico es una forma de valuar el inventario en la cual la cuenta del inventario se actualiza al finalizar el período contable en lugar de actualizarse luego de cada operación de compra y venta (sistema perpetuo). Este método le permite a una empresa realizar un seguimiento de sus saldos de inventario inicial y final dentro del período contable y determinar el costo de la mercadería vendida utilizando una fórmula de inventario.

En general, los sistemas de inventario periódico utilizan un recuento físico anual (o trimestral) para determinar el inventario real. No obstante, tanto los sistemas de inventario periódico como perpetuo utilizan recuentos físicos para realizar ajustes por pérdidas de inventario (por ejemplo, por robo, inventario obsoleto, etc.). Entre los ejemplos de empresas que emplean sistemas de inventario periódico se encuentran las cadenas de supermercados, tiendas de ropa y fabricantes de productos. Por lo general, las empresas con un inventario más valioso utilizan sistemas perpetuos, entre ellas, los concesionarios de automóviles, los constructores de viviendas y las joyerías. Los analistas forenses solicitan registros de inventario perpetuo si ese es el sistema utilizado por la empresa.

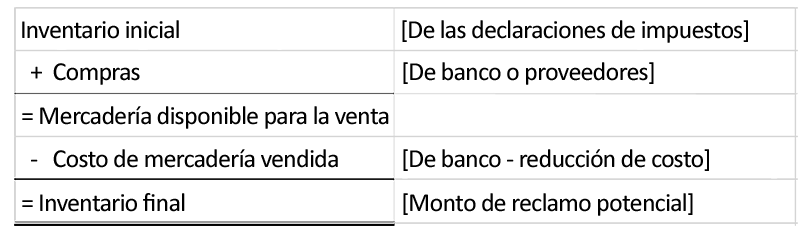

Los usuarios del sistema de inventario periódico utilizan la siguiente fórmula de inventario para calcular el inventario final:

Las cuentas de inventario por lo general se cuantifican de la siguiente manera:

Inventario inicial: son las existencias del inventario al comienzo del período. El inventario inicial puede verificarse ya sea por el último recuento físico o mediante la declaración de impuestos de la empresa (en el supuesto de que la verificación tenga lugar al finalizar el año calendario).

Compras: abarca los productos agregados al inventario físico durante el período. Las compras pueden verificarse mediante el análisis de las órdenes de compra y/o los documentos recibidos.

Costo de mercadería vendida: consiste en los productos retirados del inventario físico durante el período (por lo general, mediante las ventas). El costo de mercadería vendida puede verificarse mediante el análisis de los recibos de ventas, las facturas y los documentos de envío.

Inventario final: se trata de las existencias de inventario al finalizar el período. El inventario final puede calcularse con la fórmula de inventario o verificarse mediante un recuento físico.

En el caso de los fabricantes de productos, el inventario se subdivide a su vez en las siguientes categorías:

Inventario de materias primas: se trata de los bienes que finalmente formarán parte del proceso de fabricación pero que no han ingresado al proceso de producción. En el caso de un fabricante de teléfonos celulares, estos incluirían los circuitos, las pantallas y los componentes de la carcasa, entre otros.

Inventario de productos en proceso de fabricación: son las unidades en el proceso de producción que requieren trabajo adicional antes de convertirse en productos terminados. En el caso de un fabricante de teléfonos celulares, estos incluirían los teléfonos ensamblados de forma parcial.

Inventario de productos terminados: consiste en las unidades que han sido terminadas, están disponibles para la venta y listas para ser enviadas.

El primer paso en la preparación de un reclamo por pérdida de inventario es tener una noción de la pérdida y la cobertura de la póliza. La póliza correspondiente define la cobertura real, los métodos de cálculo de la pérdida y los límites de la cobertura de las reclamaciones por pérdida de inventario.

La cobertura más común para pérdidas de inventario es el costo de reposición o el precio de venta. El costo de reposición puede definirse como el monto que debería pagar la compañía para comprar el inventario perdido. Si bien esto podría equivaler al precio de compra del inventario, el costo puede variar dependiendo de las condiciones actuales del mercado. Por ejemplo, el costo de reposición puede ser superior al precio de compra original en períodos inflacionarios. También puede suceder lo contrario.

La cobertura del precio de venta se aplica solo a productos terminados. La cobertura abarca el precio de venta menos los gastos de venta no incurridos. Los gastos de venta no incurridos incluyen los descuentos, las comisiones, los empaques y los fletes, entre otros costos. Si el asegurado tiene cobertura por lucro cesante, el margen calculado sobre la pérdida de inventario al precio de venta debe tomarse como una compensación al cálculo del lucro cesante.

El segundo paso en la preparación de un reclamo por pérdida de inventario consiste en la compilación de los registros financieros respectivos. Dicho análisis puede llevarlo a cabo internamente la empresa misma o la aseguradora mediante contadores forenses contratados (o bien, por ambas si existe una controversia en cuanto al monto del reclamo). La documentación de respaldo, según el tipo de fórmula de inventario, puede incluir lo siguiente:

La pérdida de inventario puede calcularse como el saldo del inventario final (ajustado) de la siguiente manera:

El tercer paso en la preparación de un reclamo por pérdida de inventario es analizar los registros financieros del asegurado de la forma descrita anteriormente y calcular la pérdida. Además de los registros de inventario, se deben analizar los costos adicionales requeridos ya sea para transportar los productos o colocarlos en su lugar. Tales costos pueden incluir el transporte, flete, impuestos y cargos por almacenamiento. Según el nivel de sofisticación del sistema contable de la empresa, estos costos pueden estar incluidos o no en las cuentas de inventario respectivas.

Una vez finalizado el análisis anterior, el último paso es revisar las conclusiones alcanzadas a la fecha para determinar su exactitud y completitud, y evaluar lo siguiente:

RCoins, Inc., una empresa que se especializa en la compra y venta de monedas raras, presentó un reclamo por pérdida de inventario a la aseguradora XYZ Insurance Company con la siguiente información:

Una vez que se le asigna el trabajo, el contador forense suele estudiar la empresa, el mercado, los competidores, las tendencias del mercado y la situación económica en general de la región donde está ubicada la empresa. A continuación, se enuncian ejemplos de documentación e información de la aseguradora y la empresa que puede solicitar el contador forense:

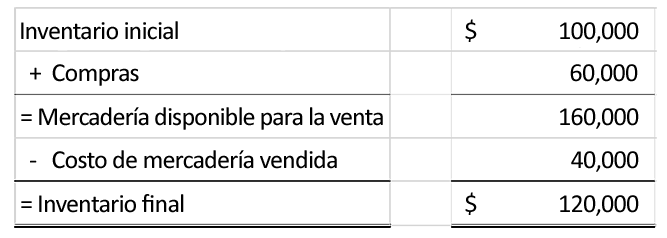

Los próximos pasos son evaluar las cuentas de inventario inicial de la empresa, las compras y el costo de la mercadería vendida. El contador forense puede realizar dicho análisis de la siguiente manera:

Por lo tanto, el inventario final (es decir, el valor de la reclamación potencial) puede calcularse de la siguiente manera:

A modo de comprobación final, el contador forense debería determinar si los productos del inventario final se encontraban en las instalaciones, y no en tránsito, y si este inventario es equivalente al costo de reposición. Es posible comparar el inventario que se encuentra dentro de las instalaciones con el que ha salido de ellas mediante un análisis exhaustivo de los documentos de envío y flete. En el caso de estudio de RCoins Inc., las monedas valiosas por lo general estarían identificadas específicamente en los documentos respectivos. El contador forense también puede considerar si se puede recomprar las monedas por un monto similar al que se las compró. De lo contrario, es posible que sea necesario realizar ajustes al inventario final para que refleje el costo de reposición (ya sea aumentarlo o reducirlo).

El riesgo de fraude se enuncia en último lugar entre los conceptos anteriores que deben considerar el contador forense y la aseguradora, aunque, sin lugar a dudas, estos riesgos no son los menos importantes. En el ejemplo de RCoins, existen distintas áreas en las cuales un contador forense puede descubrir "alertas" de fraude potencial, entre ellas:

Si se sospecha (o detecta) la existencia de fraude, la aseguradora debería determinar si corresponde llevar a cabo una investigación. Dicha investigación, por lo general, está fuera del alcance del contador forense contratado para realizar el análisis inicial de la pérdida de inventario. La aseguradora podrá utilizar su propia Unidad de Investigación Especial (SIU) o contratar contadores forenses externos para evaluar el fraude potencial.

Según la Oficina Nacional de Delitos de Seguros (NICB), otros indicadores de fraude de seguros en las áreas de pérdidas de inventario incluyen lo siguiente [7]:

La valuación de las reclamaciones por pérdida de inventario puede ser compleja y pueden existir áreas donde se cometa fraude. Las compañías aseguradoras a menudo llaman a contadores forenses para que cuantifiquen las pérdidas de inventario fuera de la vista. Quienes tienen una gran experiencia en el reconocimiento de maniobras fraudulentas también pueden detectar actividades que requieran de un análisis y una investigación más profundos. Los contadores forenses contratados para investigar estas cuestiones deben saber cómo identificar los distintos signos y patrones que indican que hay o hubo fraude. En estos casos, se convoca a los contadores forenses para que alcancen una comprensión única de la forma en la que opera la empresa del reclamante; específicamente, el análisis histórico de la manera en que se generan ingresos, gastos, ganancias y pérdidas. Con esta información y perspectiva sobre las circunstancias de la situación financiera del asegurado, un contador forense puede identificar la existencia de fraude en un reclamo por pérdida de inventario.

Nos gustaría agradecer a F. Dean Driskell III y Peter S. Davis por brindar sus conocimientos y experiencia, que fueron de gran ayuda para esta investigación.

F. Dean Driskell III es vicepresidente ejecutivo de la práctica de Valorizaciones y Daños Económicos en J.S. Held. Se especializa en ofrecer servicios de consultoría para clientes involucrados en diversos tipos de disputas contables, económicas y comerciales, así como asuntos relacionados con fraude y contabilidad forense. Dean cuenta con más de 30 años de experiencia en análisis financiero, contabilidad, informes y gestión financiera, y ha prestado servicios a clientes y su asesoría legal, tanto en el sector privado como el público, en virtud de los que ha proporcionado análisis técnicos, asistencia en contabilidad/reformulación, servicios de valorización y respaldo en litigios en diversas industrias; y, también ha declarado como testigo experto en litigios.

Para comunicarse con Dean, envíe un correo electrónico a [email protected] o llame al +1 470 690 7925.

Peter S. Davis, CPA, ABV, CFF, CIRA, CTP, CFE, es director ejecutivo sénior en J.S. Held, y se especializa en asesoramiento estratégico. Se ha desempeñado como administrador judicial en asuntos regulatorios presentados por la SEC, FTC, la Arizona Corporation Commission, la Junta de Educación del Estado de Arizona, así como prestamistas y accionistas. Sus áreas de especialización incluyen la comprensión e interpretación de datos financieros complejos, la detección y disuasión de fraudes y la determinación de daños. Peter ha actuado como perito en numerosos asuntos judiciales federales, de bancarrota y estatales.

Puede comunicarse con Peter enviando un correo electrónico a [email protected] o llamando al +1 602 295 6068.

[1] Practice Aid 10-1, Serving as an Expert Witness or Consultant de la AICPA.

[2] ACFE 2022 Global Study on Occupational Fraud and Abuse, Report to the Nations, página 4. El informe puede descargarse gratuitamente en https://www.acfe.com/report-to-the-nations/2022/.

[3] Ibid.

[4] La aplicación de las disposiciones de la póliza la determina la aseguradora y se la comunica al contador forense.

[5] Las declaraciones de impuestos personales no suelen ser necesarias para los reclamos comerciales de gran volumen pero pueden ser útiles en la evaluación de fraude potencial en el caso de reclamos de empresas familiares más pequeñas.

[6] La Ley de Benford es una herramienta analítica y estadística para predecir las frecuencias esperadas de dígitos en listados de números. Dicho análisis puede utilizarse para predecir la actividad fraudulenta en grandes grupos de números, como estados financieros, libros mayores, etc. El alcance de este artículo no incluye un análisis exhaustivo de la Ley de Benford.

[7] NICB “Indicators of Property Fraud”

Una guía para realizar investigaciones de contabilidad forense y digitales, que destaca los pasos críticos, los obstáculos comunes y ejemplos de casos reales...

Los contadores forenses asisten en casos de seguro marítimo en diversas formas, sin importar la causa de la pérdida o el tipo de daño. El objetivo de este artículo es tratar diferentes reclamos marítimos…

La indemnización por lucro cesante se calcula cuando la empresa del demandante alega que las acciones del demandado perjudicaron sus operaciones de alguna manera. La determinación de los ingresos perdidos es un componente crítico en el cálculo del lucro cesante. El lucro cesante se basa...