J.S. Held adquiere GLI Advisors para fortalecer sus servicios de apoyo a proyectos de construcción en el oeste de EE. UU. y Hawái

LEER MÁSPublicación original: AICPA & CIMA FVS Eye on Fraud.© Asociación Internacional de Contadores Públicos Certificados (AICPA) 2022. Todos los derechos reservados.

Mientras que la pandemia de COVID-19 perdura y somete al mundo (y a la economía) a su imprevisibilidad, hay un enfoque renovado sobre la manera en que las empresas están enfrentando los efectos que una economía en crisis tiene en los resultados operativos. Como una economía incierta es tierra fértil para el fraude, los reguladores, las partes interesadas, los auditores y los contadores forenses se mantienen alertas ante el aumento, tanto en términos de volumen como de gravedad, de la manipulación de los estados financieros.

Los esquemas de fraude más factibles en estos tiempos de riesgo acentuado son mayormente los mismos que han estado siempre. No son nuevos; estos tipos de esquemas ya estaban antes de la pandemia y seguramente continuarán después. Lo que sí es nuevo, sin embargo, es la mayor presión que sienten los gerentes corporativos por minimizar el daño causado por el déficit de ingresos y la pérdida de valor de los activos. Muchos ejecutivos, mientras realizan falsas declaraciones y manipulaciones de los estados financieros, quizás justifiquen estos fraudes como algo temporal, simplemente como una pequeña ayuda hasta que vuelva a haber estabilidad económica y certeza de mercado.

Entre las empresas que están en esta lucha, las condiciones económicas actuales dan lugar particularmente a esquemas de fraude como crear ingresos ficticios o inflados, hacer valuaciones exageradas, realizar declaraciones engañosas y no registrar deterioro de activos. Por otro lado, las empresas a las que les va mejor de lo que dictan las expectativas del mercado pueden verse tentadas a retener ingresos para hacer las llamadas reservas por excesos (cookie jar) para su uso en el futuro.

De las muchas motivaciones posibles para la manipulación de estados financieros, entre las más comunes se incluyen las siguientes:

Los estados financieros se manipulan por motivos conocidos. Cuando se comete este tipo de fraude, normalmente están presentes tres condiciones: (1) un incentivo (o, dicho de otra forma, presión), (2) una oportunidad y (3) la voluntad de justificar el delito.

Históricamente, la manipulación de estados financieros tiene mayor prevalencia al nivel de los altos ejecutivos. La gerencia normalmente está involucrada como autora del fraude o como cómplice de este. Los ejecutivos y la alta gerencia pueden ejercer presión sobre la gerencia media y las personas que les siguen en jerarquía en el organigrama respecto de que las cosas deben hacerse a cualquier costo, y quizás luego hacen la vista gorda cuando los resultados lucen poco creíbles sobre la base del clima económico actual o las circunstancias particulares del negocio. Estos ejecutivos quizá no siempre sean los autores del delito, pero la presión que ejercen, junto con objetivos de ventas e ingresos irreales, pueden ser motivo suficiente para inducir a algunos empleados a comprometer sus valores e infringir la ley, diciéndose a sí mismos que falsificar la contabilidad no es gran cosa.

La manipulación de estados financieros normalmente se hace para reflejar un rendimiento de la empresa mejor del real, en un intento de hacer frente a un período de rendimiento deficiente. Sin embargo, como ya dijimos, también sucede a la inversa, es decir, cuando las empresas lo hacen para mostrar un peor desempeño del real. Las empresas que cotizan en bolsa, sensibles a presiones externas e internas para cumplir con las expectativas de analistas y del mercado, pueden ser especialmente susceptibles de caer en esta tentación. Durante las recesiones económicas (como la que trajo el coronavirus), cuando el mercado quizás anticipa un rendimiento deficiente, algunas empresas a las que les va inesperadamente bien pueden verse incentivadas a retener las ventas y los ingresos para hacer reservas por excesos (cookie jar), a las que puedan recurrir en el futuro, en períodos en los que tengan dificultades para alcanzar ciertos objetivos en términos de ganancias.

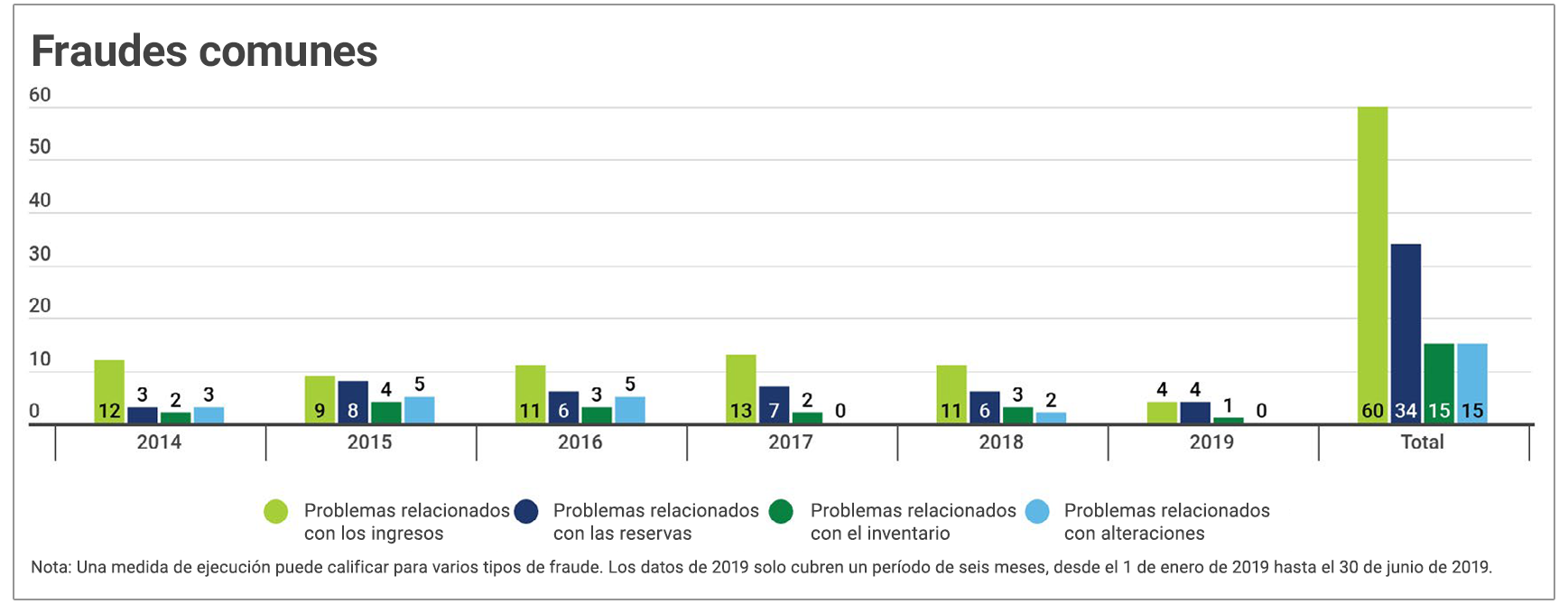

En enero de 2021, la Colaboración Antifraude (AFC) publicó el informe Mitigating the Risk of Common Fraud Schemes: Insights from SEC Enforcement Actions ("Mitigación del riesgo de esquemas de fraude comunes: perspectivas con base en acciones de cumplimiento de la Comisión de Bolsa y Valores (SEC)"). Este estudio clasifica los esquemas más comunes de fraude relacionado con los estados financieros con base en el análisis de acciones de cumplimiento relevantes por parte de la SEC entre 2014 y 2019. La industria a la que la SEC atribuyó más fraudes en estados financieros fue la de servicios tecnológicos. Otros sectores frecuentemente sujetos a la SEC incluyen finanzas, energía, manufactura y salud.

El informe de la AFC reveló que los tipos de fraude más comunes fueron el reconocimiento de ingresos indebidos, la manipulación de reservas, declaraciones de inventario erróneas y cuestiones relacionadas con la pérdida de valor. El reconocimiento de ingresos indebidos ocupó el primer lugar en todos los años del estudio; en 2019 (del cual solo se estudiaron los primeros seis meses) compartió el primer puesto con la manipulación de reservas.

Históricamente, la aplicación de los principios de contabilidad generalmente aceptados en los Estados Unidos (GAAP) se ha apoyado en un marco basado en normas que brinda orientación contable estricta y específica para la industria. Sin embargo, el nuevo estándar de reconocimiento de ingresos, la Codificación de las Normas Contables (ASC) 606 del Consejo de Normas de Contabilidad Financiera (FASB), Ingresos de contratos con clientes, utiliza un marco basado en principios y reemplaza la orientación que brindaban los GAAP respecto del reconocimiento de ingresos. Como brinda un estándar exhaustivo para la contabilidad de ingresos derivados de contratos con los clientes que es más consistente con los estándares internacionales, la ASC 606 del FASB teóricamente simplifica el modelo para la contabilización de los ingresos. Sin embargo, como se centra en principios, hay más posibilidad de que haya diferentes aplicaciones e interpretaciones por parte de la gerencia y del personal contable sénior al implementar la ASC 606 del FASB. Esta ambigüedad acentuada da lugar a posibles manipulaciones que quizás no sean fácilmente detectables en los procedimientos de auditoría ordinarios.

Como los ingresos han sido históricamente el área de mayor manipulación, es imperativo que los contadores entiendan cómo sus clientes han adoptado la ASC 606 del FASB y que reconozcan las señales de alerta de manipulación de los estados financieros. Con un marco basado en principios, es de especial importancia evaluar si la contabilidad para un área específica se aplica consistentemente en todos los ejercicios. De igual forma, es crucial entender cualquier cambio en la aplicación del estándar durante un período determinado y evaluar si dichos cambios están justificados.

El reconocimiento de ingresos es ampliamente manipulado, pero el fraude en estados financieros puede involucrar casi cualquier cuenta de los libros y registros contables de una empresa. En este artículo hablaremos de algunos de los esquemas de fraude más frecuentes. Si desea obtener más información sobre los riesgos de fraude empresarial, la sección de Servicios Forenses y de Valuación (FVS) del Instituto Estadounidense de Contadores Públicos (AICPA) publicó el artículo Fraud Risk Frameworks ("Marcos de riesgo de fraude"). Esta guía fue diseñada para ayudar a los profesionales a identificar los riesgos y esquemas de fraude en el sector comercial, de consumo y del gobierno.

El AICPA también publicó la Forensic & Valuation Services Practice Aid: Forensic Accounting - Fraud Investigations ("Ayuda práctica de la sección de Servicios Forenses y de Valuación: contabilidad forense - investigaciones de fraude") (disponible al ingresar a la Biblioteca profesional online del FVS), que brinda información ilustrativa relacionada con la tergiversación de estados financieros. Es una fuente de información valiosa para los contadores que hacen investigaciones de fraude en estados financieros.

Reconocimiento de ingresos

Muchos de los esquemas de fraude más notorios implican la manipulación de los ingresos y del momento de su reconocimiento. Dichos esquemas tienen un impacto directo en los resultados de la empresa y, como ya dijimos, a menudo implican aumentos o reducciones artificiales de los ingresos con el objetivo de cumplir con las expectativas de analistas o suavizar las ganancias.

Los esquemas comunes incluyen los siguientes:

En una investigación de fraude en el reconocimiento de ingresos, las señales de alerta pueden incluir saltos inusuales en los ingresos al inicio o al cierre de un ejercicio, devoluciones significativas inmediatamente posteriores al cierre del ejercicio, tendencias inusuales en las ventas, aumento de ingresos durante un período de recesión económica general, alteración de registros, aumento de ingresos sin el aumento correspondiente del flujo de caja y registros del libro diario no autorizados o realizados por las personas de mayor jerarquía sin la debida justificación.

Reconocimiento de gastos

La manipulación de gastos se hace normalmente como una iniciativa por minimizar los gatos para aumentar la utilidad neta de un modo fraudulento. Esto puede hacerse en combinación con la manipulación de la cuenta de ingresos o puede hacerse de forma separada en las cuentas de gastos. Los esquemas comunes incluyen los siguientes:

Las señales de alerta de manipulación del registro de gastos pueden incluir cambios en la capitalización o amortización en comparación con la contabilidad histórica, registros del libro diario no autorizados o realizados por las personas de mayor jerarquía sin la debida justificación, aumentos de ingresos sin los aumentos de gastos correspondientes, valores de inventario que cambian a un ritmo diferente que las ventas, cambios significativos en los ratios sin justificación comercial y transacciones con partes relacionadas.

Valuación de activos

Las cuentas de activos y la valoración de estos a veces se manipulan. Durante las recesiones económicas, la gerencia quizás omita amortizar parcialmente el valor en libros o dar de baja activos desvalorizados, lo cual resulta en una sobrevaloración de los activos en el balance.

Las señales de alerta pueden incluir una falta de valuaciones de activos que, debido a las condiciones económicas, probablemente estén desvalorizados; cambios en la vida útil de los activos; cuentas a cobrar por montos inusualmente altos y cambios en las proporciones sin justificación comercial.

Informe de pasivos

Los balances a menudo se manipulan cuando la gerencia no registra los pasivos adecuadamente o retiene pasivos significativos fuera del balance general, todo lo cual permite mostrar una entidad con una situación financiera mucho mejor de la real.

Las señales de alerta incluyen transacciones significativas fuera del balance general, acuerdos de préstamo con partes relacionadas, cancelaciones del valor en libros de préstamos con partes relacionadas, y facturas y gastos inconsistentes con los cambios en el pasivo.

Declaraciones engañosas

Si bien las declaraciones no tienen impacto en los estados financieros en sí ni en la utilidad neta, son vitales para los estados financieros y para entender la solidez económica de una empresa. Las declaraciones deberían incluir la información necesaria para dar a los usuarios de los estados financieros una imagen clara de la situación financiera de una empresa. Para esto, los estados financieros deben contener declaraciones sobre cómo distintos acontecimientos y condiciones (como la pandemia) afectaron las operaciones del negocio. A veces, la gerencia quizás no manipule las cuentas de los estados financieros en sí, pero presenta declaraciones engañosas.

Estas son algunas señales de alerta adicionales a las que hay que prestar atención:

Si bien una señal de alerta no es determinante de fraude, su existencia podría indicar que podría haber más de estas señales. Cuando menos, debería agudizar el foco del contador y anunciar un análisis más profundo para determinar si hubo efectivamente una irregularidad o si se presentó información imprecisa.

Kraft Heinz Company: esquema de fraude en la gestión de gastos

El 3 de septiembre de 2021, la SEC presentó cargos contra The Kraft Heinz Company por un esquema de fraude en la gestión de gastos que ocurrió entre 2015 y 2018. Además de presentar cargos contra la empresa, la SEC también los presentó contra un exdirector general y contra un exdirector de Adquisiciones por su participación y conducta indebida en relación con dicho esquema. De acuerdo con la SEC, en su intento por manipular los gastos, en Kraft Heinz reconocieron descuentos no percibidos de proveedores y mantuvieron contratos falsos y engañosos con proveedores. Esta mala conducta trajo aparejadas reducciones indebidas en el costo de las mercaderías vendidas informado, lo cual condujo a cifras de ingresos fraudulentas. Recientemente, se le requirió a Kraft Heinz rehacer los estados financieros de varios años, donde corrigieron más de $200 millones en ahorro de costos registrados de forma indebida.[1]

HeadSpin Inc.: manipulación de ingresos

El 25 de agosto de 2021, la SEC presentó cargos contra Manish Lachwani, el exdirector ejecutivo de HeadSpin Inc, una empresa de tecnología privada, por participar en un esquema para inflar falsamente ciertas métricas financieras de la empresa y por falsificar sus registros internos de ventas entre 2018 y 2020. El Sr. Lachwani controlaba gran parte de las operaciones y finanzas de HeadSpin, y se presentaron cargos en su contra por estafar a los inversores por aproximadamente $80 millones al inflar falsamente la valuación de la empresa en más de mil millones de dólares. Una de las formas en que el Sr. Lachwani logró esto fue registrar montos de oportunidades de ventas potenciales que apenas había comentado con los clientes como si fueran transacciones garantizadas y pagos futuros; también alteró documentos reales y creó documentos ficticios para aumentar de manera fraudulenta las facturas de los clientes para que reflejaran montos superiores.[2]

Under Armour, Inc.: manipulación de ingresos y declaraciones erróneas

El 3 de mayo de 2021, la SEC presentó cargos contra Under Armour, Inc. por engañar a los inversores respecto del crecimiento de sus ingresos y por hacer declaraciones erróneas sobre previsiones de ingresos futuros. La SEC reveló que, desde finales de 2015, Under Armour empezó a "arrastrar" órdenes existentes por un total de aproximadamente 408 millones de dólares que los clientes habían ordenado y solicitado para envío en futuros trimestres. La empresa luego atribuyó de forma engañosa el crecimiento de sus ingresos a varios otros factores en lugar de declarar sus prácticas de arrastre para el registro de las ventas e ingresos. Mediante la manipulación del momento en que percibieron los ingresos, Under Armour pudo cumplir con las expectativas de los analistas. La empresa no declaró que los ingresos futuros eran inciertos debido a la aceleración de las ventas y órdenes aplicada.[3]

The Cheesecake Factory, Inc.: declaraciones engañosas sobre el impacto del COVID-19

La SEC demostró su prioridad en cuanto a las declaraciones falsas cuando presentó cargos contra The Cheesecake Factory, Inc. en diciembre de 2020 por hacer declaraciones engañosas sobre el impacto del COVID-19 en sus operaciones comerciales y en su situación financiera. Esta fue la primera acción de cumplimiento de la SEC específicamente relacionada con declaraciones engañosas sobre el impacto financiero de la pandemia. La SEC declaró que The Cheesecake Factory indicó en sus presentaciones que sus restaurantes "funcionaron sustentablemente" durante la pandemia, siendo que estas declaraciones eran materialmente falsas; de hecho, la empresa estaba perdiendo mucho dinero (alrededor de 6 millones de dólares en efectivo por semana) y había pronosticado un mínimo de saldo disponible con base en sus resultados operativos.[4]

Le agradecemos a Amy Yurish por aportar su conocimiento y experiencia, que fueron de gran ayuda en esta investigación.

Amy Yurish es una directora general y se unió a J.S. Held en marzo de 2022 como parte de la adquisición de Ocean Tomo por parte de J.S. Held. Tiene gran experiencia en dirigir intervenciones en servicios forenses de gran relevancia, y proporciona servicios de contabilidad forense, consultoría y servicios de peritaje tanto a clientes del sector público como privado en disputas sobre informes financieros, contabilidad compleja, alegaciones de fraude, sobornos y corrupción, y cuestiones relacionadas con daños económicos. Asiste a los abogados en todos los aspectos de los procedimientos de litigio y arbitraje.

Amy es contadora pública certificada, examinadora de fraude certificada y está certificada en finanzas forenses, y ha participado en disputas relacionadas con los principios de apropiación indebida de activos, soborno y corrupción, lo cual incluyó el cálculo de devolución de ganancias en cuestiones de prácticas de corrupción en el extranjero, reconstrucción de registros de contabilidad, pagos inadecuados, informes financieros, disputas contractuales, mala praxis de auditores y otras cuestiones relacionadas con la interpretación y aplicación de los principios de contabilidad generalmente aceptados y los principios de contabilidad legales.

Puede contactarse con Amy enviando un correo electrónico a [email protected] o llamando al +1 703 654 1453.

[1] Comisión de Bolsa y Valores de los Estados Unidos, "SEC Charges the Kraft Heinz Company and Two Former Executives for Engaging in Years-Long Accounting Scheme", comunicado de prensa n.º 2021-174, 3 de septiembre de 2021, https://www.sec.gov/news/press-release/2021-174.

[2] Comisión de Bolsa y Valores de los Estados Unidos, "SEC Charges Former CEO of Technology Company With $80 Million Fraud", comunicado de prensa no. 2021-164, 25 de agosto de 2021, https://www.sec.gov/news/press-release/2021-164.

[3] Comisión de Bolsa y Valores de los Estados Unidos, "SEC Charges Under Armour Inc. With Disclosure Failures", comunicado de prensa n.º 2021-78, 3 de mayo de 2021, https://www.sec.gov/news/press-release/2021-78.

[4] Comisión de Bolsa y Valores de los Estados Unidos (SEC), "SEC Charges the Cheesecake Factory for Misleading COVID-19 Disclosures", comunicado de prensa n.º 2020-306, 4 de diciembre de 2020, https://www.sec.gov/news/press-release/2020-306.

Las reclamaciones de seguros por pérdida de inventario son generalmente examinadas por las compañías de seguros. La aseguradora contratará a un contador forense idóneo para cuantificar las pérdidas de inventario fuera de la vista. Pérdidas de inventario fuera de la vista

Por lo general, los reclamos por interrupción del negocio son analizados minuciosamente por las aseguradoras, ya que pueden ascender a montos que pueden variar entre miles de dólares y hasta más de $100 millones. A menudo, las aseguradoras buscan la asistencia de contadores forenses internos o externos…

Una guía para realizar investigaciones de contabilidad forense y digitales, que destaca los pasos críticos, los obstáculos comunes y ejemplos de casos reales...